Последние тенденции украинского рынка сельхозземель

15.11.2013

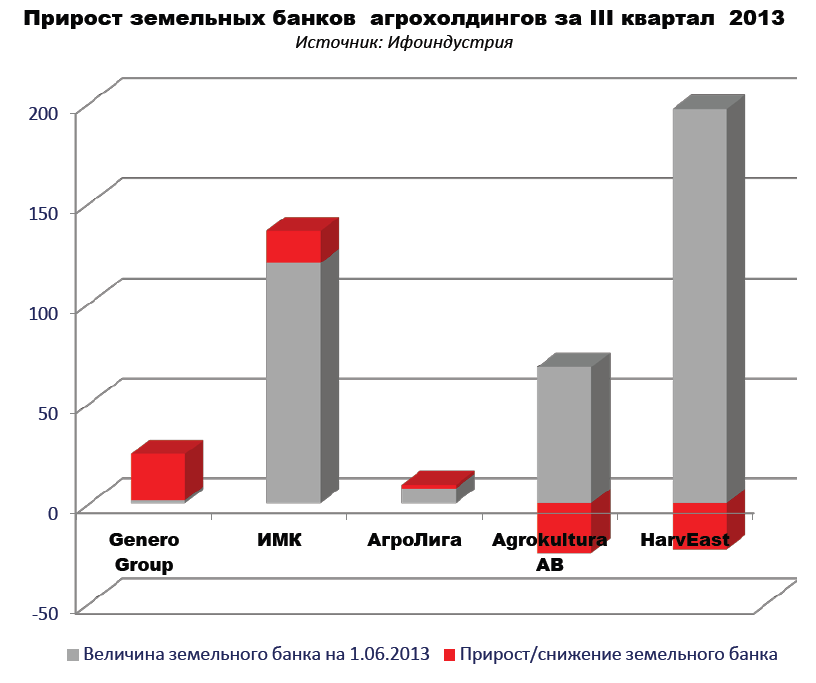

Украинский рынок земель сельскохозяйственного назначения продолжает свое развитие, несмотря на ограничения, которое накладывает земельное законодательство нашей страны. Украинские агрохолдинги несколько замедлили темпы земельных приобретений в ІІІ квартале текущего года. Это было связано с «горячим» временем уборки урожая и других полевыми работами в указанный период.

Самым интересным событием последних месяцев стало появление на земельном рынке агрохолдинга Genero Group. Этот игрок возник буквально из «ниоткуда» и купил две агрокомпании, а с ними 23 тыс. га у холдинга HarvEast. Последний принадлежит СКМ Груп и Смарт-Холдинг, то есть Ринату Ахметову совместно с Вадимом Новинским.

На начало 2013 года земельный банк HarvEast составлял 220 тыс. га в АР Крым, Донецкой, Запорожской, Черкасской, Житомирской областях. В сентябре холдинг принял решение избавиться от «ДП «Ильич-Агро Запорожье», которое управляет 15 тыс. га в Бердянском и Приморском районах Запорожской области, и «Ильич-Агро Умань» — 8 тыс. га земель в Житомирской и Черкасской областях

После продажи HarvEast двух компаний никому неизвестной Genero Group появились слухи о «разводе» между Ахметовым и Новинским. Новоявленная Genero Group якобы будет подконтрольна Вадиму Новинскому, а Смарт-Холдинг откажется от владения HarvEast.

По мнению аналитиков ИК Инфоиндустрия, продажа сельхозактивов в южном регионе страны вполне соответствует новой тенденции в АПК. Речь идет о постепенном перемещении сельхозпроизводства в сторону северо-западных регионов. Причиной тому стали участившиеся в последние годы засухи, что делает нерентабельным выращивание основных сельхозкультур на Юге Украины.

А вот продажа «Ильич-Агро Умань» в эту тенденцию не вписывается, так как земли расположены в востребованных аграриями Житомирской и Черкасской областях, где достигается высокая урожайность основных сельскохозяйственных культур. Объяснить продажу HarvEast можно удаленностью от основных активов холдинга и желанием оптимизировать земельный банк. Напомним, еще на этапе формирования холдинга HarvEast в 2011году, представители компании заявляли о том, что оптимизация активов будет проведена. Аргументом в доказательство желания холдинга оптимизировать земельный банк служит заявление HarvEast Holding о желании купить еще 50 тыс. га в менее рискованных для земледелия регионах.

До покупки земельных активов у Ахметова и Новинского Genero Group довольствовалась 1,5 тыс. га в Донецкой области, входящих в состав основного предприятия компании — «Кронос-Дон», которое занимается животноводством. Теперь суммарный земельный банк Genero Group составит около 24,5 тыс. га. Интересно, что компания делают ставку на производство органической сельскохозяйственной продукции.

Следующее крупное приобретение квартала – покупка «Индустриальной молочной компанией» предприятия с 16 тыс. га в Черниговской области. Земли расположены по соседству с уже имеющимися активами. Название купленного предприятия не разглашается. Однако известно, что приобретенный актив специализируется на выращивании кукурузы (10 тыс. га) и подсолнечника (6 тыс. га). Пока что «ИМК» купила только 40% компании, но планирует выкупить оставшиеся 60% в ближайшем будущем.

Выполняет свои планы по наращиванию земельного банка и агрохолдинг «АгроЛига». В минувшем квартале он приобрел предприятие в Харьковской области с 1,6 тыс. га и «подрос» с 7,4 тыс. га до 9 тыс. га. До 2015 года «АгроЛига» планирует нарастить земельные активы до 12 тыс. га.

Движение земли со знаком «минус» можно назвать трендом последним двух лет, который в дальнейшем только усилится. Если до 2011 года агрохолдинги преимущественно активно наращивали земельные банки, стараясь захватить земли побольше, то теперь пришло время оптимизации земельных активов. Крупные агрокомпании все чаще задумываются о сложности управления множеством географически разрозненных кластеров и сбрасывают «лишние» активы с целью повышения эффективности сельхозпроизводства.

По этому пути движется компания Agrocultura AB (бывшая Alpcot Agro). Имея в пользовании около 93 тыс. га на начало 2013 года, компания объявила о решении сократить земельный банк на 24,8 тыс. га. Отказ от лишних активов, помимо вырученных средств, позволяет экономить на земельном налоге и арендной плате за землю. Компания пришла к выводу, что наиболее эффективно будет сосредоточить земельный банк в одном регионе (в данном случае на Западной Украине) и полностью отказаться от землепользования в других регионах.

Один из топовых агрохолдингов Украины «Кернел» (3-е место по величине земельного банка в Украине) также внедряет в жизнь стратегию сбрасывания удаленных активов. Когда уже верстался номер, стало известно о сокращении земельного банка Кернел до 405 тыс. га. В рамках заявленной стратегии отказа от удаленно размещенных сельскохозяйственных угодий, Кернел продал через свою дочернюю компанию одно из предприятий на юге Украина. Название проданной компании и покупатель не разглашаются. Земельный банк «Кернела» в Украине после продажи составил 405 тыс. га, тогда как в апреле общая площадь подконтрольных холдингу земель составляла 422 тыс. га.

Весной 2013 года, по словам владельца Андрея Веревского, «Кернел» намерен был продать 20-25 тыс. га. После этого компания сообщила о продаже удаленного от своих основных активов агрохозяйства с 6 тыс. га арендуемой земли в Запорожской области за $4,4 млн и покупке агрохозяйства с 1,5 тыс. га в Хмельницкой области за $1 млн.

Земли, от которых избавились, были расположены в южных регионах, что соответствует уже упомянутой тенденции перемещения сельского хозяйства на северо-запад страны.

Еще одна тенденция, которая стала прослеживаться на земельном рынке сельхозназначения в Украине – это тяготение к размеру земельного банка компании площадью около 30 тыс. га. Многие западные и отечественные эксперты на вопрос об оптимальном размере земель для агрохозяйства называют именно такую цифру: 30-40 тыс. га.

К примеру, с 2012г в Украине начали работать новые агроформирования, которые сразу взяли «оптимальную» площадь – Тагрон (31 тыс. га) и Сигнет Холдинг (36 тыс. га). Уже упомянутая Genero Group, которая начинает практически сразу с 24,5 тыс. га, тоже вписывается в тенденцию.

Также хочется отметить, что многие старые агропредприятия много лет держат планку на уровне 30 тыс. га, не наращивая земельный банк. К ним можно отнести хорошо известных и стабильных игроков агрорынка: АПК-Инвест, Зеленая долина (группа Терра Фуд), Галс Агро и др. До 30 тыс. га за прошлый год «подросли» Креатив Груп, Роагро, Агромарк Юкей.

И последняя новая, едва наметившаяся тенденция — это приобретение украинскими агрохолдингами активов на просторах СНГ. «Первой ласточкой» стала покупка «Мироновским хлебопродуктом» 40 тыс. га в Воронежской области (Россия). Очевидно, помимо диверсификации климатических рисков, крупные хозяйства решили диверсифицировать и политические. Кроме того, поговаривают, что в России можно найти земельные активы гораздо дешевле в лучшем состоянии, чем в Украине.

По неофициальной информации, еще один агрохолдинг Украины рассматривает возможность приобретения агрохозяйств в России или Белоруссии. Так что в скором времени можно ожидать известий о подобных сделках.

Как видим, земельный рынок Украины становится все более интересным и разнонаправленным. Можно прогнозировать, что большее оживление на рынке произойдет с принятием ЗУ «Об обороте сельхозземель». По нашему мнению, рынок земель в Украине скоро будет официально запущен, хотя и с большими ограничениями. Осталось подождать еще немного этого эпохального для Украины события.

Оксана Король, эксперт ИК Инфоиндустрия

Читайте нас у Telegram