Еволюція дистриб’юції – наука продажу вдосконалюється і вона не менш важлива ніж агрономія

18.03.2024

Країна як аграрна країна навчилася вирощувати зерно, чудово справляється з експортом, маючи свої потужності перевалки в портах, для агросектору виробляє добрива, ЗЗР і навіть техніку. Нехай це все технологічно не досягає рівня нашого ракетобудування, але фізично, українські агроресурси є на ринку і готові позмагатися з імпортом.

У чому позмагатися, та за покупця, того самого, що хоче і вміє працювати на землі, видобуваючи з неї цінний, іноді експортний продукт.

Йтиметься саме про тих, хто продає аграріям ресурси для ведення сільського господарства, ще точніше – добрива. Поговоримо про живлення землі, і хтось із цього харчується.

Почнемо з оцінки образу покупця добрив. Для багатьох новачків ринку, які тільки починають продавати добрива, чи то макро, чи спецдобрива стає одкровенням, що ринок не просто не однорідний по різних регіонах, він кардинально відрізняється своїми умовами як ведення сільського господарства, так і веденням бізнесу. Приміром, Чернігівська область в останні роки була добре забезпечена вологою, земля родюча та аграрії схильні до новацій, більше того, вони охоче йдуть на контакт і готові закуповувати новинки навіть за передоплатою, чого не скажеш про сусідню область із абсолютно схожими природними умовами – Сумською , де аграрії набагато складніші у спілкуванні та нова покупка для дистриб’ютора тут свято та порівнянна з п’ятницею.

Також кардинально відрізняються і сусідні Одеська та Вінницька області, Херсонська та Миколаївська тощо.

При цьому західний регіон України як енциклопедія консерватизму та парадоксальності також є неоднорідним, тут кожна область унікальна по-своєму і потребує окремих підходів.

Це стало основою для формування регіональних трейдерів-дистриб’юторів, для великих постачальників добрив стало причиною формування групи регіональних субдистриб’юторів. Ринок став схожий на нервову систему, що має свої вузлики, нейрони та нейронні зв’язки.

Оцінюючи аграрія за регіональною ознакою, ми також враховуємо середнього та малого агроорендаря. Великий орендар землі дуже космополітичний, абсолютно не гнучкий, частіше корумпований і завжди показово економний. Він має низку переваг: має кластери у різних регіонах України, що дозволяє йому хеджувати ризики неврожайності через посуху, перезволоження та заморозки, має чітку ієрархію в Україні, як в агрономії, так і у виробництві, що дозволяє мінімізувати людський фактор та має закордонну прокладку, яка акумулює валютні кошти та здатна виступити “інвестором” у складні часи. Саме валюта і доступ до експорту дозволяє агрохолдингам бути на голову вище простого господарства. Валюта розв’язує руки щодо часу закупівлі добрив, насіння та ЗЗР.

Часто агрохолдинги володіють своїми складами для зберігання добрив та інших ресурсів, елеваторами, своїм рухомим складом на залізниці та своїми автомобілями. Не кажучи вже про техніку внесення будь-яких добрив. Але цей рудимент 90-х “мати все своє” поступово відсихає з приходом цивілізації в аграрний бізнес України та розвитком сервісів.

Сервіс – ось головне слово для майбутніх агрохіміків, у середині минулого століття була земля головним словом, на початку 2000-х – рослина, а зараз – сервіс.

Зараз для агрохолдингів головний слоган навіть не матиме все своє, а мати більше від того, що маєш, іноді кого маєш. Норма прибутку на вкладену гривню стає важливішою за стабільність. Хоч як дивно, але навіть земля як основа для майбутнього бізнесу для агрохолдингів у 2021 році не стане основним пріоритетом інвестицій. З одного боку, тому що вони не бачать явної конкуренції ззовні, з іншого боку, тому що впевнені, що сусіди не побіжать спеціально купувати їхні землі, тому що більше будуть стурбовані своєю викупом. Процес затягнеться і в цій затяжці важливіше буде заробити більше.

Агрохолдинги вже почали це робити. Ми бачимо, як у них змінилася система закупівлі ресурсів, у кращому випадку це 20-30% передоплати, частіше просто фіксація ціни та обсягів та оплата тільки при постачанні на місце та в сезон. Однак, якщо велике господарство не бачить іншого способу заробити як заощадити, то дрібні, маючи обмежені земельні ресурси, прагнутимуть заробити більше грошей із землі, щоб розширити свої ділянки з відкриттям ринку землі в Україні.

Тут економія не така важлива, як значне випередження зростання доходів над витратами, тобто зростання прибутку з одного гектара.

Якщо малих господарств норма прибутку зросте, те й ціна землі теж, і найдешевша земля виявиться в агрохолдингів. Щоправда, у різних регіонах цінність і забезпеченість вологою у землі різна, тож усе дуже відносно.

Партнерські, технологічні підходи у різних розмірів аграріїв дуже різні.

Великий виробник азотних добрив в Україні 2018 року зумів успішно взяти під контроль ще й виробництво комплексних добрив. Але лише у 2019 році, оцінивши ринок об’єктивно та розібравшись у вищеописаній проблематиці підходів до аграріїв, український виробник зумів вибудувати різнорівневу систему збуту з кількома каналами продажу. Саме цього й не вистачало української хімії для успішного просування ринку України. Єдина та невисока ціна дозволила скоротити частку імпорту з 40-43% до 29-30% за азотними та з 95% до 88% за комплексними у 2020 році.

До речі, низьку ціну за азотні пропонували всі виробники і Остхем та ОПЗ та Дніпроазот та Українські мінеральні добрива. Конкурентна цінність українського товару зросла до небувалих висот. Якість варта експорту в будь-яку країну, ціна можна порівняти з ціною на Чорному морі.

Але проблеми українського виробника нікуди не поділися. Явний надлишок азотних при повному завантаженні змушує завжди думати про експорт. При низькій завантаженні заводів собівартість зростає і ціна теж, що робить їх неконкурентними з імпортом і змушує схиляти Уряд до протекціонізму. Аргументів для протекціонізму у 2020 році було замало і політика невисоких цін зробила свою справу. Український продукт вперше за останні десять років явно домінує на ринку.

А в поточному році Остхем Рітейл запровадив ще й кредитування аграріям зі ставкою 0,25%, залучив Сінгенту для синдикованих програм і створює альтернативу форвардним програмам, які дешевше за 17% на ринку не продавалися.

Таким чином, ми бачимо дві абсолютно гармонійні картинки: з одного боку малі аграрії готові вкладатися більше в добрива з урожаю, а можуть залучити ще й вигідний кредит без забезпечення, з іншого боку добрива, що подешевшали, як не можна доречні для агрохолдингів, яких у загальній картині може не влаштувати лише неможливість тривалого товарного кредитування.

Ще недавно всі спостерігали як руйнуються великі дистриб’ютори ЗЗР і насіння, але вони на 90% були зав’язані на імпорті і причиною руйнівних дій була піромідоідальна система збуту з системою знижок та відстрочок платежу. У випадку з ринком макродобрив ієрархія продажів вибудовувалася лише до 2017 року, коли ринок охопила сильну кризу, пов’язану з непоставкою добрив на 2,4 млрд. гривень навесні. З того часу у трейдерів виробилися антитіла, а постачальники зуміли налагодити збут навіть дуже дорогої продукції в різні регіони, агрохолдинги просто не платять наперед, а малі аграрії навчилися відрізняти постачальників, яким можуть довіряти.

Розорення трейдерів звичайно можливе, але з двох причин – не платять аграрії, навіть перевірені (неврожай) і аграрія переманили інші дистриб’ютори, у тому числі і низькими кредитами.

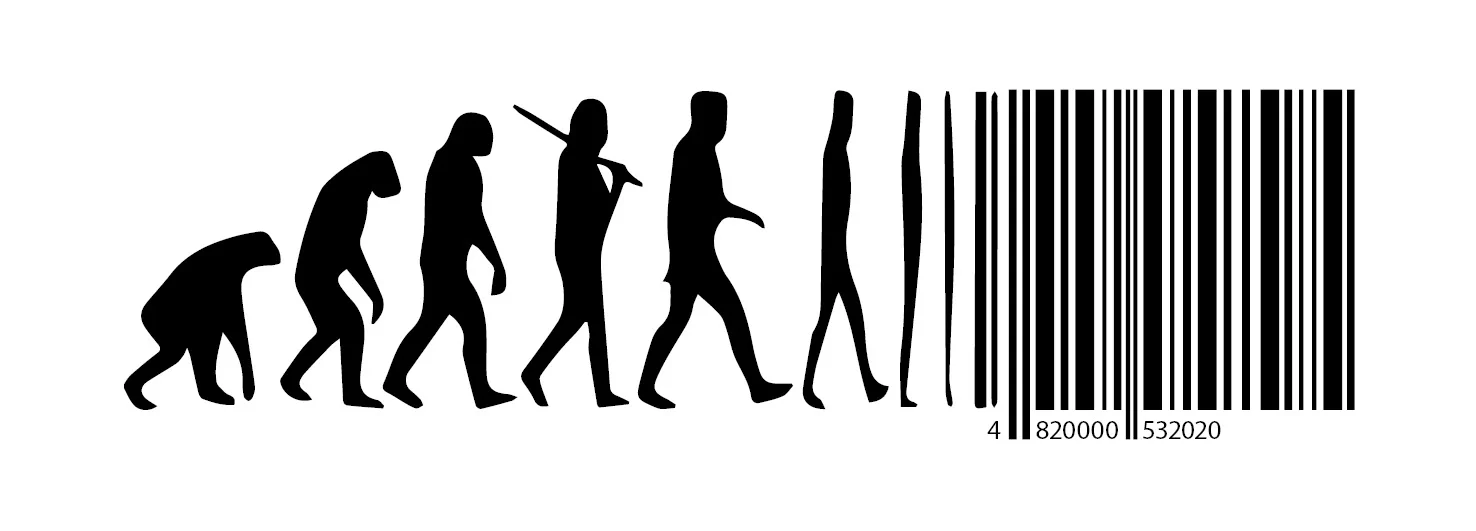

І тут нам варто поринути у саму еволюцію збуту добрив.

Торгівля зародилася на Землі ще до нашої ери і мала на увазі купівлю товарів, транспортування та продаж у роздріб. Це класична довга позиція. Купці виступали трейдерами. З розвитком транспорту та телекомунікацій з’явилися спекулянти, які спочатку продавали покупцеві те, що він хотів купити, потім бігли до виробника за товаром. Це класична коротка позиція. Якщо час між вчиненням угоди мінімальний, а торговець зробив закупівлю своїми грошима, то це бізнес бек-ту-бек.

Всі три описані вище системи продажів є класиками, так зародилася біржова торгівля, ми побачили ведмежі та бичачі тренди. Торговці навчилися брати нічні кредити та робити успішний бек-ту-бек. Але позиційна торгівля завжди була важлива у добривах, оскільки добрива споживалися сезонами, а вироблялися завжди.

Сам виробник не здатний будувати довгі позиції та навіть вибудовувати дистрибуційну мережу. Це часто не вигідно і робить його гнучким. Його виробничий цикл подовжується циклом зберігання, продажу та постачання добрив, а якщо він ще й хоче їх внести в землю, то це говорить про те, що розвиватися далі йому просто нікуди і він хоче заробити максимум з того, що має. Тобто нарощувати виробництво заради експорту нереально, подорожчання продукції підвищенням якості також вичерпано, залишається отримати більше, забравши частку трейдерів.

Друга причина достукатися до аграрії виробника добрив полягає в тому, що сам виробник тоді стає монопольним постачальником і здатний диктувати ціни. При цьому самі ціни набувають сильної інерційності у разі падіння ринку вниз, як це відбувається на українському ринку нафтопродуктів.

У ЄС є монополісти з виробництва цілої низки добрив і, якщо вони піднімають ціну на аміачну селітру, то на всьому континенті піднімаються ціни в інших постачальників, хоча вони не мають такого масштабного виходу на кінцевого споживача.

Тобто, маючи виходи на кінцевого споживача, навіть середній монополіст отримує серйозний ціновий вплив ринку.

Третя причина виходу кінцевого споживача – значне зростання вартості активів самого виробника. У разі виходу на біржу, скажімо на IPO, монопольне становище виробника з лишком перекриватиметься можливістю виходу на кінцевого споживача.

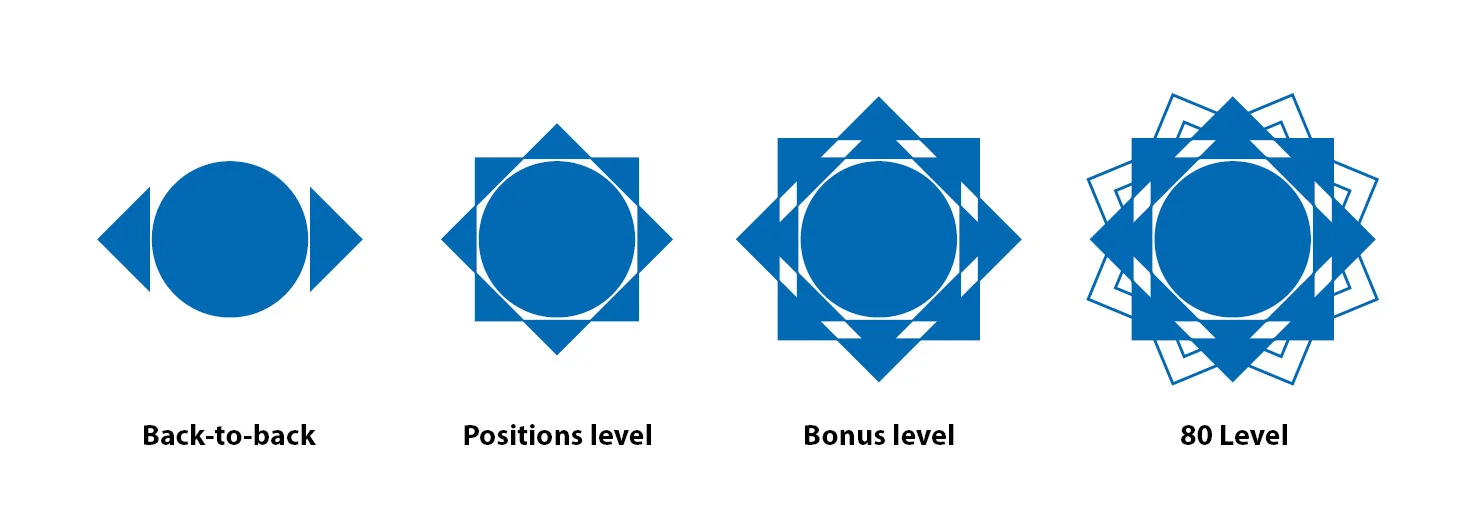

Повертаючись до видів дистрибуції, відзначимо рівні розвитку дистрибуції:

1 рівень – бізнес бек ту бек та невеликий позиційний бізнес

2 рівень – великий позиційний бізнес, довге кредитування та синдиковане партнерство (паралельні, горизонтальні зв’язки з іншими постачальниками ресурсів)

3 рівень – продаж за високими цінами, в яких закладено бонуси. Знижки у маркетингу вимирають, на їхнє місце у роздрібній торгівлі давно прийшли бонуси. На бонуси ви зможете купити насіння, ЗЗР, техніку у партнерів або дуже вигідно продати врожай. Бонуси також можуть бути індексовані або дисконтовані в залежності від умов ринку.

4 рівень – продаж майбутнього врожаю. Це рівень максимального сервісу він уже досягнутий для 5% українських аграріїв, які хочуть розширити свій земельний банк зараз, а в подальшому заробити з малого наділу багато грошей.

Я називаю цей рівень – сервісним чи рівень “карти Таро”. Дистриб’ютор приходить до аграрії і розкладає йому кілька “карт”, технологічних карт з розписаними схемами застосування добрив, насіння та ЗЗР. І каже: – У першій схемі ти вкладеш у своє поле (наприклад, на 10 га) 5 тис. доларів, а отримаєш 12 тис. доларів, тут рівень ризиків 5-7%. У другій схемі, при вкладенні 6,5 тис. доларів, ти отримаєш 15 тис. (рівень ризику 9-10%), а в третій, при вкладенні 8-9 тис. доларів США, ти отримаєш усі 19 тис. доларів (рівень ризику 12-15%).

Для аграрія у всіх цих схемах є лише два питання: хто профінансує йому дорожчі схеми, припустимо, він може першу схему профінансувати сам, друге питання – хто візьме він ризики. Звичайно, є аграрії, які мають вже давно добре розроблені схеми посівів, внесення добрив і таких дуже багато, вони консервативні і не готові змінюватися, але їм у спину дихає нове покоління, яке дивиться на сусідів, запускає дрони в поля і без лабораторії не оцінює. землі.

Сервісний рівень дистриб’юції може розвиватися швидко та вільно при старті ринку землі і першим за нього вхопляться малі аграрії. Великим він цікавий. Ризики на себе можуть брати як страховики, і банки, які кредитують. Звичайно ж буде франшиза, і чим більш безладний наш аграрій, тим вищою буде її ставка.

У будь-якому випадку, аграрій вже не купуватиме добрива, він купуватиме майбутній урожай, не розчинність добрив, не діючу речовину на квадратний кілометр, а результат. Сервісний рівень має на увазі величезну і довготривалу роботу, тут дистриб’ютор добрив отримує колосальний рівень відповідальності, а як відомо, гроші сплачуються не за роботу, а за відповідальність.

Дмитро ГОРДЕЙЧУК

Київ – 2019 рік, ІНФОІНДУСТРІЯ

Читайте нас у TelegramПов’язані теми:

Австралія визнала Roundup безпечним

26.07.2024, 23:07

ЗЗР та насіння

Врожай кукурудзи залежить й від бджіл, а їм теж гаряче

26.07.2024, 11:52

Новини

Enza Zaden приєдналась до програми боротьби з нематодами

26.07.2024, 00:58

ЗЗР та насіння

Недалекосяжна Стратегія як протистояння викликам часу

25.07.2024, 07:06

Новини