«ЕвроХим» прогнозирует стабильный спрос на азотные удобрения

07.08.2019

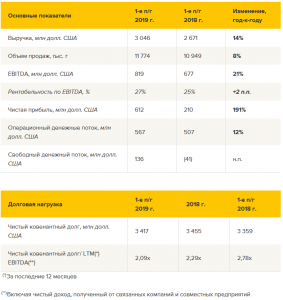

EuroChem Group AG сообщает, что ее выручка за первое полугодие 2019 г. составила 3,05 млрд долл. США, что на 14% выше соответствующего показателя прошлого года, и обусловлено благоприятной ценовой конъюнктурой и ростом объемов продаж.

Результаты за первое полугодие вывели показатель EBITDA Группы на уровень 819 млн долл. США, что на 21% выше, чем в аналогичном периоде 2018 г. Рост EBITDA обусловлен в первую очередь увеличением продаж и цен, положительным влиянием валютных курсов на рублевые расходы и контролем затрат (средний курс рубля к доллару США – 65,3 в 1-м полугодии 2019 г. в сравнении с 59,4 в 1-м полугодии 2018 г.).

За период, окончившийся 30 июня 2019 г., Группа обеспечила операционный денежный поток в размере 567 млн долл. США, что на 12% больше, чем год назад, и вышла на положительный свободный денежный поток. Операционный денежный поток за первое полугодие в 1,2 раза покрыл потребность Группы в капитальных затратах и позволил финансировать текущие инвестиционные проекты «ЕвроХим» из собственных средств. По мере наращивания производства в рамках ключевых инвестиционных проектов Группы и роста EBITDA, отношение капитальных затрат к EBITDA снизилось с 81% в первом полугодии 2018 г. до 57% в первом полугодии 2019 г.

По словам Главного исполнительного директора Группы «ЕвроХим» Петтера Остбо, «в первом полугодии «ЕвроХим» показал хорошие результаты: выведен на проектную мощность новый аммиачный завод в Кингисеппе, полным ходом идет добыча калийных руд на Усольском калийном комбинате. Все это создает хороший задел на второе полугодие. Вкупе с существующими мощностями наши новые производства выведут нас в лидеры отрасли минеральных удобрений».

Обзор рынка

В первом полугодии мировые цены на карбамид в среднем выросли на 7% до 245 долл. США за тонну продукции FOB Южный по сравнению с аналогичным периодом прошлого года. С начала года цены на рынке взяли курс на снижение, по сравнению с концом прошлого года, в связи с вводом новых мощностей других компаний, в частности, в Азербайджане. Среди других факторов можно отметить избыток предложения в Латинской Америке в связи с межсезоньем в Бразилии; высокий уровень запасов в Индии в начале года; погодные условия в Европе и Северной Америке, удерживавшие цены в преддверии весенних полевых работ; а также поставки из Ирана по сниженным ценам. Тем не менее с объявлением новых тендеров в Индии и оживлением на рынках Латинской Америки, Азии и Африки во втором квартале 2019 г. ценовая конъюнктура стала более благоприятной.

Цены на аммиак в первой половине 2019 г. несколько снизились, чему способствовал избыток предложения при стабильном спросе, низкие цены на природный газ в Западной Европе и сдвиг сроков внесения удобрений в США из-за дождей. Цены на аммиак на базисе FOB Южный по итогам первого полугодия 2019 г. снизились на 5% по сравнению с аналогичным периодом прошлого года.

В фосфорном сегменте спад нового покупательского интереса в основных регионах мира ослабил рынок. Цены на МАФ FOB Балтийское море в первом полугодии 2019 г. снизились на 5% по сравнению с аналогичным периодом 2018 г.

Уравновешенное предложение на рынке и преддверие стабильных закупок обеспечили благоприятную динамику цен на хлористый калий. Прошлогодние ожидания роста цен поддержали положительную динамику в калийной отрасли: средняя спотовая цена на MOP FOB Балтийское море составила 277 долл. США за тонну продукции, что на 12% выше, чем год назад.

Цены на железорудный концентрат (ЖРК) в первом полугодии 2019 г. достигли рекордного уровня с 2014 г. (максимум в 121 долл. США за тонну продукции за 63,5% Fe, CFR Китай), что было обусловлено уменьшением предложения в связи с сокращением добычи на рудниках Vale и ростом спроса на фоне снижения товарных запасов. С восстановлением маржи в отрасли ЖРК подорожал на 32% по сравнению с аналогичным периодом прошлого года.

Объемы продаж

Общий объем продаж удобрений Группы в первом полугодии 2019 г. составил 7,8 млн тонн, что на 9% больше, чем годом ранее. В денежном выражении продажи выросли на 16% до 2,42 млрд долл. США на фоне благоприятной ценовой конъюнктуры.

Объемы продаж удобрений увеличились во всех сегментах, кроме фосфорного, в котором отмечен незначительный спад в размере 40 тыс. тонн, в основном из-за роста запасов и снижения цен на ДАФ.

С вводом в эксплуатацию Усольского калийного комбината, продажи калийных удобрений в объемных показателях выросли до 389 тыс. т (на 253 тыс. тонн больше по сравнению с аналогичным периодом прошлого года). Чуть менее двух третей калийных удобрений экспортировано в Латинскую Америку, благодаря расширению дистрибьюторских возможностей Группы в регионе и на фоне повышенного спроса в преддверии второго посевного сезона.

Продажи ЖРК в первом полугодии 2019 г. в целом остались на уровне прошлого года (прирост в объемных показателях на 1%), при этом выручка увеличилась на 24%, что связано с ростом рыночных цен до рекордных уровней, установленных последний раз в 2014 г.

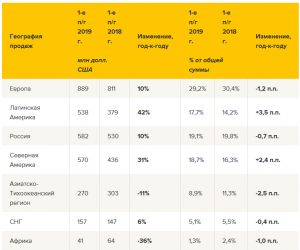

В апреле 2019 г. Европейский Союз ввел на российский КАС антидемпинговую пошлину предварительно в размере 34%. Окончательное решение по пошлине ожидается в октябре 2019 г. (также было вынесено предложение ввести пошлину по фиксированной ставке). На фоне этого Группа сократила объемы экспорта КАС на европейские рынки и перенаправила продукцию потребителям в другие регионы. Продажи КАС в первом полугодии 2019 г. выросли на 7%, несмотря на упомянутые выше пошлины. Европа остается для Группы одним из ключевых рынков, на который приходится 29% от всей выручки.

Латинская Америка – стратегически важный для Группы рынок с развитой дистрибьюторской сетью в Бразилии и Аргентине, а также тремя новыми блендиговыми заводами в Бразилии. В первом полугодии 2019 г. на регион приходилось 17,7% продаж по сравнению с 14,2% годом ранее. В Латинскую Америку за указанный период реализовано продукции на 538 млн долл. США.

Продажи в Азию в первом полугодии 2019 г. снизились на 11% по сравнению с аналогичным периодом прошлого года из-за низкой сельхоз активности фермеров и низкого спроса в начале 2019 г. после засухи, снизившей цены в регионе.

Долговая нагрузка

Группа завершила первое полугодие 2019 г. с общим чистым ковенантным долгом в размере 3,4 млрд долл. США и соотношением чистого ковенантного долга к показателю EBITDA 2,09x. Показатель EBITDA за 12 месяцев нарастающим итогом составил 1,7 млрд долл. США.

Отчет о движении денежных средств

Группа обеспечила операционный денежный поток в размере 567 млн долл. США в первом полугодии 2019 г., что на 12% больше, чем годом ранее, и вышла на положительный свободный денежный поток. Это соответствовало ожиданиям Группы, с учетом завершения инвестиционного цикла и вывода на проектную мощность новых аммиачных и калийных мощностей.

Капитальные затраты (включая права на разведку и добычу полезных ископаемых) на 30 июня 2019 г. составили 464 млн долл. США, что на 16% меньше, чем за аналогичный период прошлого года.

Корпоративные события

В июне 2019 г. Главным исполнительным директором Группы стал Петтер Остбо (Petter Ostbo), ранее исполнительный вице-президент и финансовый директор Yara International.

Тогда же Группа официально открыла завод по производству аммиака в Кингисеппе (Россия). С производительностью 1 млн тонн в год (2 890 тонн в сутки) завод способен полностью обеспечить внутренние потребности «ЕвроХим» в аммиаке.

В рамках развития дистрибуции в Латинской Америке был открыт третий блендинговый завод в Бразилии (г. Арагуари, штат Минас-Жерайс). Это событие открывает перед Группой возможности освоения важного юго-восточного региона страны. Новый завод рассчитан на выпуск 6 000 тонн продукции в сутки при вместимости склада 100 тыс. тонн.

После запуска новой установки по производству фосфат карбамида (ФК) на предприятии «Лифоса» в 2018 г., первая половина 2019 г. ознаменовалась отгрузкой первых партий данной продукции заказчикам «ЕвроХим» в Латинской Америке и Европе.

Набирает обороты первая очередь Усольского калийного комбината: два ствола, 19 комбайновых комплексов и все четыре линии флотации полностью функционируют по состоянию на 01 августа 2019 г. Работа над двумя из трех запланированных линий грануляции завершена, в то время как третья линия находится в процессе пуско-наладочных работ. Плановая общая мощность на 2019 г. оценивается в 1,1 млн тонн хлористого калия. За первое полугодие 2019 г. произведено и поставлено 467 тыс. тонн хлористого калия, и 389 тыс. тонн продукции реализовано в основном заказчикам в Северной и Южной Америках и в Европе. На первом этапе проекта изначально предусматривалась проектная мощность в 2,3 млн тонн, которая может быть достигнута уже к концу следующего года. С незначительной модернизацией оборудования Группа считает возможным выйти на добычу на уровне 2,9 млн тонн хлористого калия в течение двух лет.

Планомерно ведется подготовка к началу производства в рамках проекта «ЕвроХим-ВолгаКалий». На 30 июня 2019 г. накоплено 35 тыс. тонн руды; в пересчете на готовую продукцию это примерно 12 тыс. тонн. Завод готов к эксплуатации c уже установленным оборудованием по дроблению и работающей в тестовом режиме флотационной фабрикой для обеспечения надлежащего качества продукции. Темпы развития горных работ оказались ниже запланированных по причине геологии. Детальный анализ 3D-сейсморазведки планируется завершить к концу года для улучшения планирования подготовки и ведения горных работ. Из двух существующих стволов работы по скиповому стволу №1 завершены с переоснащением на постоянный период эксплуатации, в то время как на скиповом стволе №2 ведется проходка зумпфовой части с одновременным спуском оборудования и людей для ведения горных работ. Проектная мощность двух уже построенных стволов и завода остаются на заявленном уровне – 10-12 млн тонн руды для выхода на готовую продукцию в размере 2,3 млн тонн, соответственно.

Рыночные перспективы

В азотном сегменте прогнозируется стабильный спрос по выгодным для Группы ценам. Рынки КАС ожидают формирования летних закупочных цен в США; есть основания полагать, что цены будут выше прогнозируемых. Прогноз спроса на АС и КАН благоприятный: некоторые производители уже законтрактованы до конца августа. Сентябрьские цены на АС на 25 долл. США за тонну выше, чем в мае. Неожиданно большой объем закупок карбамида Индией (1,7 млн тонн) в ходе последнего тендера на импорт с отгрузкой до середины августа создает необходимость дозакупки у дополнительных поставщиков в Китае. Форвардный спрос на рынках карбамида формируется на уровне порядка 265-275 долл. США за тонну FOB Балтийское море до сентября с учетом сохраняющейся короткой глобальной эксклюзивной позиции потенциального экспорта из Китая.

Крупные китайские производители фосфатов объявили о сокращении производства до конца года на величину до 20%. Рынок немедленно отреагировал повышением цен на ДАФ на 5 долл. США за тонну, что позволяет говорить о положительном прогнозе по фосфатам на осень.

На рынке калия сохранится незначительный дефицит, что будет поддерживать стабильные цены.

Войдя в фазу уверенного роста, цены на ЖРК, как ожидается, в краткосрочной перспективе останутся в коридоре 100-120 долл. США за тонну CFR Китай.

Инфоиндустрия по материалам eurochemgroup.com

Пов’язані теми: