«ФосАгро» прогнозирует стабилизацию мировых цен на фосфорные удобрения

29.08.2019

ПАО «ФосАгро» опубликовало промежуточную консолидированную финансовую отчетность по МСФО за второй квартал и шесть месяцев 2019 г.

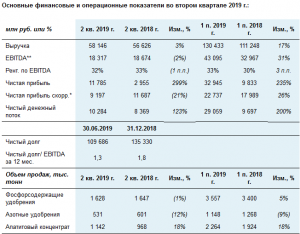

Выручка ФосАгро за второй квартал 2019 г. выросла на 3% – до 58,1 млрд рублей

(901 млн долларов США). EBITDA за второй квартал 2019 г. осталась практически на уровне второго квартала 2018 г. и составила 18,3 млрд рублей (284 млн долларов США), обеспечив рентабельность по EBITDA во втором квартале 2019 г. на уровне 32%.

Комментируя показатели за второй квартал 2019 года, генеральный директор ПАО «ФосАгро» Андрей Гурьев отметил:

«В этом году отрасль столкнулась с рыночными колебаниями на мировых рынках фосфорных удобрений. Основными факторами давления стали сдержанный спрос на внутреннем рынке США из-за плохих погодных условий и рост экспортного предложения со стороны стран на Ближнего Востока и в Северной Африки и Китая. Но ФосАгро, которая постоянно работает над повышением собственной эффективности, продемонстрировала исключительную гибкость, достигая одного из наиболее высоких показателей рентабельности по EBITDA в отрасли, генерируя высокий денежный поток и снижая долговую нагрузку.

Достижение подобных результатов обусловлено успешной досрочной реализацией нашей пятилетней стратегии, которая была нацелена на усиление вертикальной интеграции и выстраивание гибкой системы продаж. Это позволило нам максимизировать нашу ценность для широкого круга стейкхолдеров компании. Устойчиво высокий чистый денежный поток и стабильные дивидендные выплаты за последние четыре квартала подчеркнули факт достижения этих целей.

Не менее важен для нас и тот факт, что, демонстрируя двузначный рост производства за последние 5 лет, ФосАгро производит и поставляет на рынок минеральные удобрения с особыми экологическими показателями, которые могут задавать мировой эталонный стандарт. Как один из крупнейших производителей удобрений, чья продукция используется в 100 странах мира, мы осознаем нашу роль в обеспечении продовольственной безопасности, сохранении почвенных ресурсов и производстве чистой и здоровой сельскохозяйственной продукции и продуктов питания в глобальном масштабе. Таким образом, базируясь на уникальной природной жемчужной чистоте хибинской апатит-нефелиновой руды и применяя наилучшие доступные технологии, наши стратегические инициативы направлены на дальнейшее укрепление позиций ФосАгро как производителя экологически чистых фосфорсодержащих удобрений с одной из самых низких себестоимостей производства продукции. Совет директоров и я полностью уверены, что этот подход сделает ФосАгро еще более устойчивым производителем комплексов минеральных удобрений и откроет дополнительную ценность компании и производимой продукции.

С точки зрения краткосрочной перспективы, мы уверены, что показатель рентабельности по EBITDA Компании сохранится на устойчивом уровне на протяжении всего года на фоне ожидаемого возобновление сезонного спроса в Европе и Латинской Америки, коррекция цен на сырье и стабильной ситуации на рынке азотных удобрений. Наш домашний российский рынок, который является приоритетным для нас, также ожидается окажет поддержку продажам, что обусловлено высокой покупательной способностью фермеров.

Мы с уверенностью готовы еще раз подтвердить наш годовой прогноз по производству удобрений порядка 9,4 – 9,5 млн тонн».

Ситуация на рынке во втором квартале 2019 г.:

– Средний уровень цен на MAP (FOB Балтика) во втором квартале 2019 года снизился на 12% до 357 долларов США за тонну в результате следующих факторов:

Существенное снижение потребления на внутренних рынках США (из-за плохой погоды)

Рост экспорта из Китая из-за ограниченного спроса на внутреннем рынке;

Более быстрый, чем планировался ввод новых мощностей на площадках OCP и Ma’aden;

Снижение мировых цен на сырьевые составляющие производства удобрений, которое способствовало движению вниз кривой издержек в отрасли;

– Цены на карбамид (FOB Балтика) выросли на 11% до 247 долларов США за тонну. Рост цен стал следствием стабильного импортного спроса со стороны Индии и стран Латинской Америки при сохранении санкционных ограничений для иранского карбамида, сокращения внутреннего производства в ряде стран Латинской Америки и отсутствия объемного экспорта из Китая;

– Цены на аммиак (FOB Балтика) снизились на 4% по сравнению с аналогичным периодом прошлого года до среднего значения на уровне 222 долларов США за тонну в результате запуска новых мощностей у «Еврохима» и межсезонья в отрасли азотных удобрений в США и Европе.

Финансовые показатели во втором квартале 2019 г.:

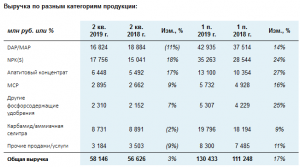

Выручка за второй квартал 2019 г. увеличилась на 3% до 58,1 млрд рублей (901 млн долларов США) во много благодаря существенному росту продаж на внутреннем рынке на 37% до 0,8 млн тонн на фоне раннего начала сезонного восстановления спроса. Тем не менее, такой рост был практически нивелирован снижением объема экспорта на 18% до 1,4 млн тонн.

Валовая прибыль во втором квартале 2019 г. составила 26,4 млрд рублей (411 млн долларов США). Рентабельность по валовой прибыли составила 45% по сравнению с 47% во втором квартале 2018 г. Динамика валовой прибыли и рентабельности по валовой прибыли в сегментах фосфорсодержащих и азотных удобрений была следующей:

Валовая прибыль в сегменте фосфорсодержащих удобрений сократилась на 3% до 21,4 млрд рублей (332 млн долларов США), при этом рентабельность по валовой прибыли составила 45%, в связи со снижением мировых цен;

Валовая прибыль в сегменте азотных удобрений выросла на 5% до 4,9 млрд рублей (76 млн долларов США). Рентабельность по валовой прибыли в данном сегменте по сравнению со вторым кварталом 2018 г. выросла c 52% до 56%. Основным драйвером подобного результата были высокие цены на азотные удобрения.

EBITDA за второй квартал 2019 г. сократилась на 2% по сравнению с аналогичным периодом прошлого года – до 18,3 млрд рублей (284 млн долларов США), при этом рентабельность по EBITDA составила 32% во втором квартале 2019 г. по сравнению с 33% годом ранее. Чистая прибыль (скорректированная на неденежные валютные статьи) за второй квартал 2019 г. сократилась на 21% до 9,2 млрд рублей (142 млн долларов США).

На протяжении второго квартала 2019 г. ослабление курса рубля к доллару составило почти 5% по сравнению с прошлым годом (средний курс доллара США во втором квартале 2019 г. и втором квартале 2018 г. составил 64,6 руб. и 61,8 руб. соответственно), что оказало чистый положительный эффект на прибыль компании, так как цены на основную продукцию Компании на зарубежных рынках выражены в долларах США, тогда как затраты – в основном в рублях. Укрепление рубля по состоянию на 30 июня 2019 г. (63,1 рублей за доллар США), по сравнению с 31 марта 2019 г. (64,7 рублей за доллар), привело к образованию прибыли от курсовых разниц в размере 2,6 млрд рублей (по сравнению с убытком от курсовых разниц в размере 8,7 млрд рублей во втором квартале 2018 г.).

Чистые денежные поступления от операционной деятельности выросли на 20% до 19,4 млрд рублей (300 млн долларов США) за счет положительного изменения оборотного капитала в основном благодаря улучшению оборачиваемости дебиторской задолженности после перепродажи торговой дебиторской задолженности, а также усиленного фокуса на внутреннем рынке. Во втором квартале 2019 г. продажи удобрений на внутреннем рынке составили 36% от общего объема продаж удобрений по сравнению с 27% в 1 квартале 2019 г.

Капитальные вложения в 2 квартале 2019 г. составили 9,1 млрд рублей (141 млн долларов США), что на 19% выше, чем годом ранее, и составили 50% показателя EBITDA Компании за отчетный период. Основной статьей капитальных вложений было плановое техническое обслуживание и развитие добычи, а также строительство новых заводов по производству серной, азотной кислоты и сульфата аммония в Череповце.

По состоянию на 30 июня 2019 года соотношение чистого долга Компании к показателю EBITDA снизилось до 1,3х по сравнению с 1,8х по состоянию на 31 декабря 2018 года благодаря сильному росту показателя EBITDA и постепенному укреплению курса рубля по отношению к доллару США на протяжении первого полугодия 2019 года. Чистый долг по состоянию на 30 июня 2019 года составил 109,7 млрд рублей (1,7 млрд долларов США).

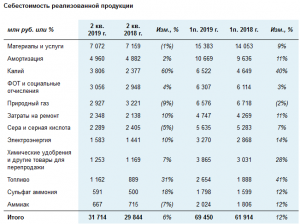

Себестоимость реализованной продукции во 2 квартале 2019 г. увеличилась на 6% в годовом выражении до 31,7 млрд рублей (491 млн долларов США). Такая динамика себестоимости реализованной продукции преимущественно вызвана следующими основными факторами:

Затраты на калий выросли на 60% в годовом исчислении до 3,8 млрд рублей (59 млн долларов США) из-за роста закупочных цен на калий на 41% относительно прошлого года и увеличения на 14% реализации NPK с повышенным содержанием калия;

Расходы на природный газ, который используется при производстве аммиака, снизились на 9% в годовом исчислении до 2,9 млрд рублей (45 млн долларов США) на фоне снижения объемов продаж DAP (сокращение относительно прошлого года на 20% до 306 тыс. т) и карбамида (снижение на 10% до 427 тыс. т), в то время как закупочные цены на природный газ продемонстрировали небольшой рост – на 3% по сравнению с прошлым годом;

Затраты на ремонт выросли на 10% по сравнению с аналогичным периодом прошлого года до 2,3 млрд рублей (36 млн долларов США), что связано с расходами на плановое техническое обслуживание мощностей по производству сырья в основном в Череповце и обогатительных фабриках Апатит;

Расходы на серу и серную кислоту, которые используются при производстве фосфорной кислоты, снизились на 5% в годовом исчислении до 2,3 млрд рублей (35 млн долларов США), что обусловлено сокращением закупочных цен на серную кислоту и на серу по сравнению с прошлым годом на 30% и на 1% соответственно;

Затраты на электроэнергию увеличились на 10% по сравнению с аналогичным периодом годом ранее до 1,6 млрд рублей (25 млн долларов США), в основном за счет роста закупочных цен на 23% в годовом исчислении после утверждения новой программы ДПМ-2 в начале 2019 года. Данный фактор был частично компенсирован снижением потребления электроэнергии на добывающих активах в результате успешных инициатив по повышению эффективности;

Расходы на топливо выросли на 31% в годовом исчислении до 1,2 млрд рублей (18 млн долларов США) на фоне увеличения закупочных цен (на 18% по сравнению с прошлым годом) и более высоких объемов потребления (увеличение на 11%) в результате роста продаж апатитового концентрата.

Административные расходы во 2 квартале 2019 г. увеличились на 13% год к году до 4,1 млрд рублей (64 млн долларов США) в основном в результате роста расходов на заработную плату и социальные отчисления на 14%, увеличения статей бонусных выплат и вознаграждения менеджмента, и увеличения численности персонала.

Во 2 квартале 2019 г. коммерческие расходы остались практически на неизменном уровне – 8,4 млрд рублей (130 млн долларов США). Основными факторами незначительного роста были:

Фрахт, портовые и стивидорные расходы снизились на 21% в годовом сравнении до 3,5 млрд рублей (54 млн долларов США). Данное сокращение было сдержано ослаблением рубля (большинство фрахтовых и стивидорных ставок по-прежнему номинированы в долларах США).

Увеличение расходов на оплату услуг РЖД и вознаграждений операторов на 18% в годовом сравнении до 3,0 млрд рублей (47 млн долларов США) было обусловлено изменением в структуре отгрузок и повышением железнодорожных тарифов.

Расходы на уплату таможенных пошлин выросли на 74% в годовом исчислении до 312 млн рублей (5 млн долларов США), что связано с изменением условий поставок и ослаблением рубля по отношению к доллару.

Рыночные перспективы

В среднесрочной перспективе прогнозируется стабилизация мировых цен на фосфорные удобрения с последующим постепенным восстановлением под воздействием следующих факторов:

Рост мировых цен на с/х продукцию, прежде всего на кукурузу и сою, что способствует росту доступности удобрений;

Прогноз роста осеннего спроса со стороны рынков Северной Америки и Европы;

Сохранения субсидий в Индии на уровне прошлого года и высокая маржа импортеров DAP будут способствовать сохранению сезонного спроса, несмотря на высокие запасы; прогноз импорта в пределах 5,5-6,0 млн тонн DAP;

Намерение крупных китайских производителей ежеквартально сокращать на

800-1 000 тыс. тонн производство DAP в ближайшей перспективе с целью удержания цен;

Тем не менее, ввод новых мощностей у OCP и Ma’aden в условиях растущей конкуренции при низких ценах на сырье может выступить барьером к реализации благоприятствующих факторов на рынке.

Инфоиндустрия по материалам phosagro.ru

Пов’язані теми: