Торговля из-под санкций: что делать Ирану с карбамидом?

26.04.2019

Президент США Дональд Трамп решил не продлевать исключение из нефтяных санкций против Ирана для пяти стран. Освобождение от санкций за покупку иранской нефти перестанет действовать для Китая, Индии, Японии, Южной Кореи и Турции со 2 мая.

“Максимальное давление на иранский режим означает максимальное давление», – писал госсекретарь США Майк Помпео.

Санкции касаются как самого Ирана, так и стран и компаний, торгующих с ним. Для Китая, Индии, Японии, Южной Кореи, Тайваня, Турции, Италии и Греции было сделано временное исключение, решение о продлении которого должно приниматься каждые 180 дней. Тем не менее Греция, Италия и Тайвань сами отказались от закупок иранской нефти, а остальные хотели бы продолжать пользоваться исключениями.

Важнейшим покупателем иранского карбамида ранее выступала Индия, куда было в 2018 г. отправлено Ираном 1,9 млн т. Однако в 2019 г. поставлять удобрение стало все сложнее. На тендере закупки карбамида ММТС от 3 апреля 2019 г. товар из Ирана не закупался вовсе.

Основным целевым рынком сбыта для Исламской Республики в последнее время стала Турция. Турция в 2018 г. импортировала 2,2 млн тонн карбамида всего, в том числе 400 тыс. т из Ирана. Потому неудивительно, что такой близкий и такой ёмкий рынок очень интересует иранских поставщиков. Для расчетов стороны пока используют национальные валюты.

Сейчас иранские поставщики активно ищут пути входа на рынок Бразилии. Последние сделки проводились по бартерной схеме. Обменным товаром была кукуруза. Тем не менее банки все равно вовлекаются в торговлю, что сильно усложняет ведение бизнеса.

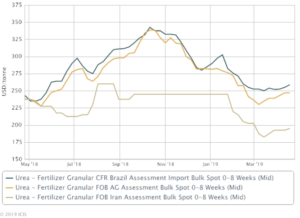

Карбамид в Иране продается с крупным дисконтом, в сравнении с предложением прочих поставщиков Персидского залива. Например, в середине апреля 2019 г. котировки гранулированного карбамида в странах Ближнего Востока составляли около 250 долл. США/т, FOB, прайс производителей Ирана в среднем держался на отметке 200 долл. США/т, FOB.

Как повлияют новые санкции на сбыт карбамида, пока нет единого мнения. Некоторые эксперты рынка считают, что торговля продолжится, так как США будет концентрировать внимание на ограничении энергоносителей, а не на удобрениях. Согласно данным Ирана, экспорт карбамида в 2018 г. возрос на 26% в сравнении с годом ранее, и достиг 4,2 млн тонн, хотя санкции США уже действовали.

За первые 2 месяца сего года из Ирана в Турцию было ввезено 170 тыс. тонн карбамида, тогда за аналогичный период 2018 г. – только 30 тыс. тонн. Иран существенно потеснил Египет, минимизировались поставки также из Украины, которые в прошлом году составляли 15 тыс., а сейчас только 3 тыс. тонн.

Серьезного импорта в Бразилию из Ирана за первый квартал 2019 г. не зафиксировано, но трейдеры констатируют крупные поставки, которые проходят прямо сейчас. По некоторым подсчетам, контракты уже подписаны на 240 тыс. тонн для Бразилии.

Тем не менее санкции действуют. В январе-феврале экспорт карбамида из Ирана упал на 43% по сравнению с этим периодом прошлого года, и составил 493 тыс. тонн.

В 2018 г. 800 тыс. т карбамида закупили в Китае, но целью закупки был реэкспорт по странам азиатского региона, в том числе в Индию, а также для стран Африки. Однако, и в Китае под давлением мощного химического лобби принимаются меры по ограничению реэкспортных операций.

Непродление исключения из нефтяных санкций, по мнению Инфоиндустрии, окажет давление на потоки валютных операций между Ираном и странами-покупателями нефтепродуктов. Потому поставщикам Исламской Республики придется и здесь конструировать новые схемы работы, как это делается в случае с бразильскими покупателями. Эффективность этих схем можно будет оценить ближе к концу года.

Инфоиндустрия с использованием материалов icis.com , bbc.com и других источников

Читайте нас у TelegramПов’язані теми: