Украина: рынок средств защиты растений падает, а продажи его игроков растут

11.11.2014

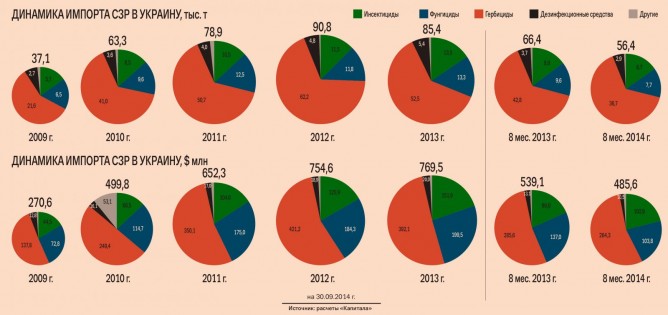

Украина впереди Европы всей, да и всего мира. По крайней мере по темпам развития рынка средств защиты растений (СЗР). По оценкам компании BASF, среднегодовой темп прироста украинского рынка СЗР в 2009—2013 гг. превышал 10 %, что почти в 2 раза больше мировых показателей. А как указывают украинские эксперты, рост был еще выше, так что за последние 5 лет рынок вырос в 2 раза и к 2013 г. достиг 92 тыс. т. В пересчете на деньги прошлогодний объем составил 750—800 млн евро (в конечных ценах).

Однако последние события несколько поубавили пыл и жар игроков этого сегмента агрохимии. По прогнозам всех участников рынка, впервые за несколько лет в 2014 г. его объемы снизятся на треть по сравнению с предыдущим периодом. В то же время для большинства крупных игроков украинский рынок СЗР остается очень привлекательным и даже стратегическим — они видят огромнейший потенциал украинского аграрного сектора и продолжают предоставлять жителям села различные финансовые инструменты при покупке своих «химреактивов». Видимо, поэтому падение рынка в целом не привело к снижению объемов продаж крупнейших игроков в нынешнем году. Возможно, это станет единственным стимулом развития рынка в дальнейшем.

Причины падения

Начнем с того, что еще на этапе подготовки к новому посевному сезону финансовое положение сельхозпроизводителей заметно ухудшилось. Как объясняют аграрии, в конце 2013 г. произошло существенное падение цен на ряд зерновых, в частности кукурузу, что уменьшило платежеспособность и, соответственно, снизило спрос на агрохимию в 2014 г. «Низкая рентабельность сельхозпродукции вынудила многих аграриев в нынешнем году экономить на средствах защиты растений», — рассказывает аналитик рынка СЗР компании «Инфоиндустрия» Игорь Герасименко. По прогнозам эксперта, объем украинского рынка СЗР в нынешнем году составит примерно 65 тыс. т в физическом (минус 30 % относительно 2013 г.) и 550 млн долларов в денежном выражении (минус 31—36 %).

В первой половине 2014 г., в пик сезона закупки хозяйствами средств защиты растений, обвалился курс национальной валюты, что окончательно подкосило в основном импортозависимый рынок. В результате курсовых колебаний зарубежные пестициды подорожали примерно на 20—25 % в гривневом эквиваленте, что не добавило им привлекательности в глазах и без того неплатежеспособных потребителей.

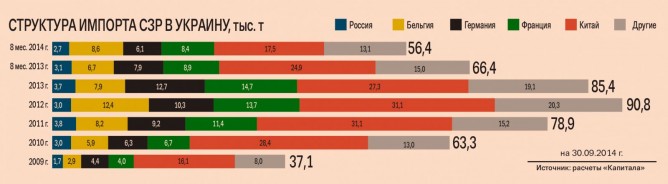

«Одни аграрии пытались сократить объемы закупок средств защиты растений, другие переключились на произведенные в Китае дженерики или вообще на контрафактную продукцию», — констатирует директор по продаже средств защиты растений ООО «Монсанто Украина» Эркин Закиряев. В результате, уточняет он, доля китайских СЗР в 2014 г. на украинском рынке выросла до 35 % (с 30 % в 2013 г.), а контрафакта — до 25 % (с 20 %).

Что касается «военного» фактора, то в нынешнем году он повлиял на падение рынка довольно скромно. Как сообщили в отделе коммуникаций ООО «Байер» (украинское подразделение Bayer CropScience), совокупная доля Крымского полуострова и двух регионов Донбасса составляла на рынке СЗР не более 10 %. Кроме того, ряд украинских дистрибьюторов поставляли продукцию в Крым до июня 2014 г., а на Донбасс поставки хотя существенно и сократились, но продолжались в течение всего сезона. «Максимально рынок почувствует сокращение поставок средств защиты растений в эти регионы в 2015 г.», — сказали представители ООО «Байер», объясняя это тем, что крымский рынок практически полностью станет недоступным, а посевные площади в Донецкой и Луганской областях существенно сократятся. По данным специалиста отдела химической промышленности ГП «Держзовнішінформ» Романа Куценко, в результате аннексии Крыма и военных действий в Донбассе посевные площади Украины сократились почти на 6 %, составив в 2014 г. около 27 млн га.

Не произошло прорыва на рынке и в осеннюю посевную. По словам директора ООО «Агрохимикат» Анны Морозовой, потребители несколько оживились, но спрос на рынке значительно ниже по сравнению с предыдущими годами. «Однако мы ожидаем активизации потребительской активности с конца ноября», — говорит она. Такой вывод менеджер делает, поскольку хозяйства интересуются ценами, наличием продукции и производственными планами поставщиков. Многие из них планируют произвести закупки необходимого объема средств до нового года еще по нынешним ценам.

В общем, в новый сезон рынок входит с достаточно высоким объемом складских запасов (практически у всех игроков), который формировался еще с весны. Эти запасы перейдут на следующий год, поэтому объемы импорта СЗР будут меньше по сравнению с 2014 г. «Дистрибьюторы будут завозить минимально необходимые рынку объемы с минимально допустимыми для себя потерями», — предполагает Морозова.

В прошлые годы СЗР везли в основном из Евросоюза и Китая. «За 8 месяцев 2014 г. на страны ЕС пришлось 54 % от общего объема импорта в физических показателях, — рассказывает Куценко. — На втором месте КНР — с 31 %-й долей в импорте». Внутреннее производство СЗР в Украине представлено лишь двумя предприятиями — ООО «Черкасская фабрика агрохимикатов» (принадлежит ООО «Компания «Укравит») и ООО НПП «Заря» (ее контролирует ООО «Агрохимикат»).

Причины роста

Как ни удивительно, но слабый спрос не помешал заводу «Заря» сохранить на стабильном уровне объемы производства СЗР и сберечь долю в своем сегменте внутреннего рынка. Другой украинский производитель также не жалуется — за 2014 г. объемы производства и продаж продукции «Укравит» выросли на 15 %. «Компания “Укравит” увеличила долю на отечественном рынке за счет инвестиций в модернизацию производства и разработку новой продукции, а также кредитования аграриев», — подтвердил Виктор Корсун, руководитель отдела маркетинга и рекламы ООО «Компания “Укравит”».

Относительно легко переживают «схлопывание» рынка и транснациональные компании. Поскольку, как объяснил Закиряев, «спрос на брендовые качественные препараты уменьшился не столь значительно». По предварительным оценкам компании Монсанто, объемы ее продаж СЗР в Украине в 2014 г. будут на 7—10 % выше относительно прошлого года. Монсанто работает через сеть дистрибьюторов, предлагая кредитные программы для финансовой поддержки украинских аграриев», — уточнил Закиряев.

В компании Байер также сообщили, что «вексельная программа финансирования стала одним из инструментов, способствовавших увеличению объемов продаж и доли рынка компании в целом», не уточнив конкретных показателей в нынешнем году. Для продвижения своей продукции Байер с 2011 г. реализует программу вексельного финансирования аграриев совместно с Международной финансовой корпорацией (IFC), Райффайзен Банком Аваль и Креди Агриколь Банком. «За время работы программы количество клиентов, воспользовавшихся программой, увеличилось в 2,5 раза, а сумма предоставленных кредитов — втрое», — поделились результатами вексельного финансирования в отделе коммуникаций ООО «Байер», отметив при этом, что в следующем году в условиях нестабильной финансовой ситуации этот инструмент станет еще более востребован. По данным IFC, в 2011 г., когда программа только начала реализовываться, объем использованных средств составлял около 1,5 млн долларов.

Вечную проблему дефицита средств у сельхозпроизводителей компания BASF пытается решить глобально — внедряя в стране механизм аграрных расписок. В октябре этого года соответствующий пилотный проект стартовал в Полтавской области. Основная суть данного инструмента — предоставить аграриям возможность купить СЗР, семена, удобрения, топливо и другие материально-технические средства в рассрочку, в счет будущего урожая. Отметим, BASF имеет опыт внедрения механизма расписок в Бразилии, где уже более десятилетия аграрии успешно его применяют. Сегодня две трети финансирования аграрного сектора Бразилии осуществляется через механизм аграрных расписок.

Как рассказал «Капиталу» руководитель департамента агробизнеса BASF в Украине, Молдове и странах Кавказа Тибериу Дима, смысл пилотного проекта заключается в тестировании надежности системы регистрации расписок и ее удобстве для пользователей. «По окончании пилотного проекта, когда все рекомендации будут учтены и внесены в реестр, механизм предоставления расписок будет открыт для всех остальных областей, что обеспечит его функционирование в общенациональном масштабе», — заверил Тибериу Дима. Ожидается, что при условии запуска механизма расписок в 2015 г. через 5 лет Украина может рассчитывать на 7—8 млрд долларов кредитов аграрному сектору.

Еще стимулы

Но кредитованием и рассрочкой стимулирование потребления СЗР украинскими аграриями не ограничивается. В частности, BASF запустила услугу по нанесению на семена сои сразу нескольких препаратов их производства — инокулянтов и протравителей. Сегодня компания располагает пятью протравочными машинами, и в нынешнем году их мощностями воспользовались три хозяйства.

В следующем сезоне руководство компании намерено внести некоторые коррективы в предоставлении этой услуги. «Мы планируем размещать протравочные машины у региональных дистрибьюторов, чтобы уменьшить затраты на их переезд между хозяйствами и на наладку работы на новом месте», — делится планами Тибериу Дима, уточняя, что услуга предоставления машин будет доступна для ключевых регионов выращивания сои.

С 2011 г. действует программа хеджирования рисков товарных цен на посев озимого рапса компании BASF в Западной Украине. Ее механизм таков: на момент закупки СЗР страхуется определенный уровень цены сельскохозяйственной культуры и фиксируется дата, когда будет совершен пересчет. Если цена на продукцию снизилась, то на эту разницу аграрию предоставляется скидка на СЗР. «Этот инструмент пользуется спросом, поэтому в следующем году мы планируем расширять программу на всю Украину с привлечением производителей семян», — сказал Тибериу Дима.

В Байер сообщили, что их программа страхования всходов озимого рапса в засушливых регионах Украины также имеет хороший отклик аграриев в хозяйственном сезоне 2014 г. Таким образом, заручившись поддержкой банков и других финансовых институтов, предлагая и развивая различные дополнительные услуги, крупные игроки фактически «заасфальтировали» почву у себя под ногами на нестабильном украинском рынке. Видимо, поэтому их прогнозы на следующий год выражают уверенный оптимизм. «Ожидаем, что в 2015 г. украинский рынок СЗР будет развиваться стабильно, вернув динамику постепенного роста (10—15 %), которая наблюдалась в течение нескольких предыдущих лет», — надеется Эркин Закиряев. По его расчетам, в натуральном выражении в следующем году рынок может вернуться к объемам 2013 г.

В то же время прогнозы аналитиков достаточно сдержанны. Боязнь аграриев потерять урожай, считает Куценко, может их заставить инвестировать в СЗР, но объем вложений будет зависеть только от их платежеспособности и курса валют. «В целом в сложившейся экономико-политической обстановке говорить об улучшении платежеспособности аграриев довольно сложно», — справедливо замечает аналитик.

Война с фальсификатом

Закреплять и расширять успех легальным игрокам мешает значительная доля контрафактной и фальсифицированной продукции на украинском рынке СЗР. А также совершенно непродуманные действия украинских властей по борьбе с ней.

Как уже отмечалось выше, в текущем году доля контрафакта увеличилась на 5% по сравнению с прошлым годом и составила 25 %. Причем это показатели оптового рынка. Розница, по оценкам аналитиков, насыщена фальсификатом на 50‑60 %.

Войну с контрафактом украинские власти активно вели в 2012—2013 гг. Результаты ее были довольно противоречивы. В стране действовали законы и механизмы, сдерживавшие попадание на рынок и качественных СЗР, образуя дефицит, который восполнялся тем же фальсификатом.

В частности, ст. 16-1, 16-2 закона «О защите растений» (отменены 9 апреля 2014 г. законом Украины «О внесении изменений к некоторым законодательным актам Украины относительно сокращения количества документов разрешительного характера») предусматривали обязательное проведение лабораторного анализа каждой импортированной партии СЗР. А это в реальности оказалось неосуществимо. И не только по причине огромного количества партий, а скорее из-за технической неспособности многих лабораторий провести анализ. К тому же простое определение действующего вещества в продукте (или его отсутствие), что лаборатории должны были выяснять, не предполагало аутентичности продукции. Поэтому даже если бы система анализов заработала, то она не гарантировала бы выявления подделок.

«Основная часть фальсификата заходит в Украину под другими кодами, например, как техническое вещество, сода, строительная смесь или др. Уже у нас в стране осуществляется формуляция и фасовка», — рассказывает координатор Агрохимического комитета Европейской ассоциации бизнеса Виктор Погорелый. Только в прошлом году контролирующие органы (СБУ, МВД) совместно с Минагрополитики Украины в рамках «Плана общих мероприятий между Министерством агрополитики и продовольствия и МВД, направленного на устранение, обнаружение и прекращение незаконных действий на рынке СЗР» (действовал с 18.07.2013 по 14.07.2014) накрыли 17 формуляционных заводов. «По завершении этих проверок для 24 компаний была выбрана мера наказания в виде временного приостановления ВЭД», — констатирует Погорелый.

Однако в ходе реализации этого плана подверглись репрессиям и легальные поставщики — склады известных импортеров и отечественных производителей были заблокированы правоохранительными органами, что привело к срыву поставок СЗР. По словам Морозовой, изъятие продукции украинского завода «Заря» производили даже при ее перевозке от производителя на склад дистрибьютору. При этом возврат конфискованных таким образом средств осуществлялся через суды, что отнимало немало сил и времени. «В итоге товар не был продан, что привело к потерям, — рассказывает Морозова. — Хотя сумма ущерба могла быть и больше: ввиду нарушения условий хранения и перевозки отобранных пестицидов, товар просто мог испортиться». В этот период многие компании не пополняли складские запасы, боясь очередного изъятия.

В результате в прошлом году осенняя посевная оказалась на грани срыва. Аграриев спасло только то, что на конец лета было закуплено около 50 % необходимых им средств защиты растений. Недостающие объемы рынок приобрел у китайских производителей уже по сезонной цене (несколько выше, чем в межсезонье).

Участники рынка также подозревают, что изъятая правоохранительным органами действительно некачественная продукция могла впоследствии все равно попасть на рынок. «Нужно понимать, как утилизируется фальсификат и какое наказание понесли распространяющие его игроки», — резюмирует Морозова. А для этого меры по борьбе с поддельной и некачественной продукцией должны быть эффективны и прозрачны.

«Удобрения»

В отличие от зарубежного рынка СЗР, где сельхозпроизводители могут выбирать не только химикаты мирового образца, но и выгодные им механизмы кредитования покупки, украинские производители минеральных удобрений не предоставляют потребителям финансовых инструментов для стимулирования покупки.

Впрочем, химкомбинатам это и ни к чему, поскольку регулярно создаваемый (даже в абсолютно благоприятные для отрасли годы) дефицит на рынке (в аккурат перед очередной посевной) без особых хлопот «стимулирует» аграриев закупать необходимые им удобрения по завышенной цене. В частности, на конец октября 2014 г. тонна аммиачной селитры продавалась по рекордной для украинского рынка цене в 4,8—4,9 тыс. грн.

Сегодня нитрат аммония (аммиачная селитра — наиболее популярный вид удобрения у наших сельхозпроизводителей) выпускают только два предприятия: черкасский «Азот» и «Ривнеазот», подконтрольные компании Ostchem Дмитрия Фирташа. Интерес к их продукции подогревается также отсутствием альтернативы отечественному продукту на украинском рынке. Ставки антидемпинговой пошлины на импорт аммиачной селитры из РФ настолько высоки (20‑36 %), что российский товар не может конкурировать с местным. При этом возможность ввоза в страну аналогичного продукта из Средней Азии сомнительна по причине высоких транспортных расходов и упомянутой уже девальвации национальной валюты.

Впрочем, как уже писал «Капитал», в ближайшее время Украине грозит превращение из крупного экспортера в мелкого импортера азотных удобрений (по крайней мере карбамида). Ведь если для производства аммиачной селитры можно привезти аммиак из России (сегодня его поставляют из города Россошь, Воронежская обл.), то для выпуска карбамида нужен природный газ. А высокие цены на него сделали украинский карбамид неконкурентоспособным на мировом рыке. При цене газа в 400 долларов за тыс. куб. м себестоимость производства карбамида на украинских предприятиях составляет 320 долларов за тонну, что равно экспортным ценам в порту на конец октября.

Т. Иванова

Инфоиндустрия по материалам www.capital.ua

Читайте нас у TelegramПов’язані теми: